최고의 건강 관리 REITs

건강 관리는 앞으로 수십 년 동안 폭발 할 산업입니다. 이 산업 성장의 원동력은 여러 가지가 있습니다.

첫째, 미국의 인구는 인구 밀도가 높은 인구로 빠르게 전환하고 있습니다. 향후 20 년 동안 85 세 이상 인구의 비율은 두 배가 될 것으로 예상됩니다 .

출처 : Welltower

고령 인구 통계는 젊은 세대보다 건강 관리에 더 많은 돈을 지출합니다. 1 인당 기준으로, 85 세 이상 인구 통계는 19-44 년 브래킷보다 거의 8 배나 많은 의료비를 지출 합니다.

출처 : Welltower

현명한 투자자는 이러한 추세로 이익을 얻을 수있는 방법에 대해 생각할 것입니다.

한 가지 방법은 의료 주식을 구입하는 것입니다. 이들은 Abbott Laboratories(ABT) 와 같은 의료 기기 제조업체 일 수 있습니다 . AbbVie (ABBV) 와 같은 제약 회사 ; 또는 Johnson & Johnson (JNJ) 과 같이 좀 더 일반화 된 의료 대기업이 될 수 있습니다.

높은 수익률을 추구하는 소득 중심의 투자자에게는 더 좋은 방법이 있습니다.

의료 REIT를 구매하면 많은 규제 불확실성이없고 현재 수입에 대한 잠재력이 높아지면서 인구 통계 학적 변화에 유익한 노출을 제공 할 것입니다.

REITs에 투자해야하는 이유는 무엇입니까?

배당 투자자 에게는 리츠가 매력적인 특성을 가지고 있습니다. 가장 주목할만한 것은 배당 요건입니다.

부동산 투자 회사는 투자자에게 분배금으로 90 % (또는 그 이상)의 수입을 지불 해야 합니다. 이로 인해 REIT가 급속한 사업 성장을 실현하기가 더 어려워 지지만 일반적으로 투자자가 현재 소득을 찾는 데 도움이되는 높은 수익률을 이끌어냅니다.

현재 규모가 다른 4 개 대형 건강 보험 REIT가 나머지 업계와 차별화됩니다. 이러한 REIT는 다음과 같습니다.

- Welltower, Inc. (HCN); 24 억 달러 시가 총액

- Ventas, Inc. (VTR); 220 억 달러 시가 총액

- HCP, Inc. (HCP); 140 억 달러 시가 총액

- Omega Healthcare Investors , Inc. (OHI); 시가 총액 63 억 달러

이 기사에서는 각 회사의 투자 전망에 대해 자세히 설명합니다.

Welltower 사업 개요

숙련 된 투자자는 이전 이름으로 Welltower를 인식합니다. 회사는 2015 년 9 월에 이름이 바뀔 때까지 Health Care REIT의 이름으로갔습니다.

신탁은 1970 년에 설립되어 현재 미국에서 가장 큰 REIT (건강 관리 또는 기타) 중 하나입니다. 기업 가치로 인해 41 억 달러는 모든 REIT 중 6 위 , REIT 부문은 1 위 입니다.

출처 : Welltower Investor Presentation , 슬라이드 5

Welltower의 미국 부동산 포트폴리오는 지리적으로 잘 분산되어 있습니다.

출처 : Welltower Investor Presentation , 슬라이드 17

이 회사는 또한 캐나다와 영국에서 상당한 자산 포트폴리오를 보유하고 있습니다.

설립 초기부터 주주들에 대한 배당금 지급에 대한 인상적인 기록이 있습니다. Welltower는 장기적으로 연평균 5.7 %의 배당금을 올렸으며 1992 년 (연 25 년) 이후 매년 배당금을 안정적으로 또는 지속적으로 지급하고 있습니다.

출처 : Welltower Investor Presentation , 슬라이드 17

이 회사는 배당금 수령자 명단에 곧 추가 될 예정입니다 (25 년 이상의 상승 배당금). 현재 Dividend Achievers List (10 년 이상의 상승 배당금) 회원입니다.

272 개의 배당 성취자를 모두 볼 수 있습니다 .

Welltower의 성장 전망은 주로 부동산 포트폴리오의 지속적인 변화에 기인합니다. 신망은 그것의 사업의 2 개 분대를 쌓아 올리기 위하여보고있다. 이 사업은 생명 과학, 병원 또는 외래 환자 의료 사업보다 규제 위험이 적기 때문에 노인이 늘어나고 있습니다.

Welltower는 또한 임차인이 모든 비용을 지불하고 보조금을받지 않는 부동산 자산 인 자사의 개인 급여 자산 기반을 확대하고자합니다. 이러한 자산은 일반적으로 REIT에서 더 많은 수익을 얻습니다.

출처 : Welltower Investor Presentation , 슬라이드 13

지난 10 년간 Welltower는 주당 운영 비용 (FFO)을 2006 년 2.97 달러에서 2016 년 4.55 달러로 예상하여 4.4 %의 연평균 성장률을 기록했습니다.

Welltower는 3 % -5 %의 비율로 주당 FFO를 계속 성장시킬 것으로 기대하며, 5.2 %의 배당 수익률과 함께 8.2 % -10.2 %의 장기 기대 총 수익에 유리합니다.

Ventas 사업 개요

Ventas는 다양한 운영 기반을 갖춘 대규모 미국 의료 보험 리츠입니다. 보고 세그먼트는 다음과 같습니다.

- 노인 주택 운영 포트폴리오 ( "SHOP")

- 시니어 하우징 트리플 넷 ( "NNN")

- 의료 사무실

- 생명 과학

- 숙련 된 간호

- S. 급성 치료 병원

- 융자

- 국제 병원

- 전문 병원

이 목록에있는 다른 REIT와 비교하여 Ventas는 가장 다양한 운영 기반을 갖추고 있습니다.

출처 : Ventas Investor Presentation, JP Morgan Healthcare Conference , 슬라이드 24

Ventas의 주요 목표 중 하나는 포트폴리오를 개발할 때 진입 장벽이 높은 지역을 찾는 것입니다. 이를 달성하기위한 신뢰의 방법은 부동산 가격이 비싸지 만 생활비가 높은 해안 도시에서 자산을 구매하는 것입니다.

출처 : Ventas Investor Presentation, JP Morgan Healthcare Conference , 슬라이드 26

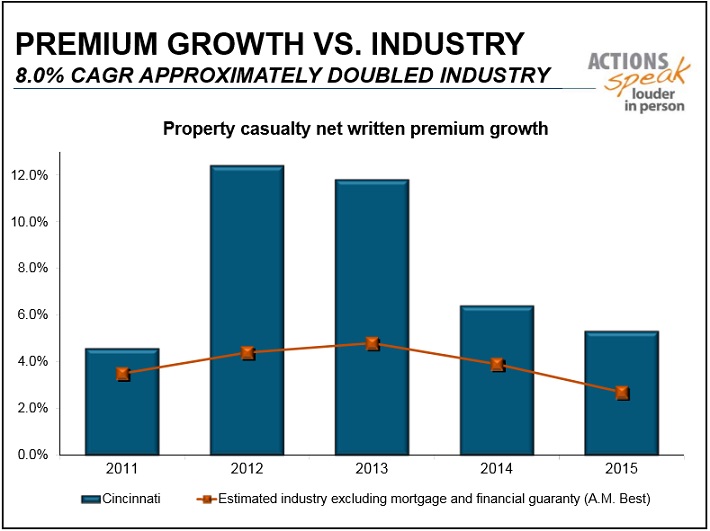

Ventas는 시간이 지남에 따라 비즈니스 메트릭스를 완성하는 데 큰 성과를 올렸습니다. 신탁은 2001 년 이래로 CAGR 8 %로 배당금을 늘 렸으며 FFO도 비슷한 경향을 보이고 있습니다.

출처 : Ventas Investor Presentation, JP Morgan Healthcare Conference , 슬라이드 7

지난 10 년 동안 Ventas는 주당 FFO를 2006 년 2.44 달러에서 2016 년 4.10 달러로 증가시켜 연평균 5.3 %의 성장률을 기록했습니다. 장기적으로 볼 때 Ventas는 비슷한 비율, 예를 들어 4 ~ 6 %로 계속 성장할 것으로 기대합니다.

이것은 신뢰의 배당 수익률 4.8 %와 결합하여 장기적으로 예상 총 수익률을 8.8 % ~ 10.8 %로 산출합니다.

HCP 사업 개요

HCP는 세 가지 주요 부문에서 운영되는 의료 REIT입니다.

- 고령자 주택

- 생명 과학

- 의료기관

HCP의 비즈니스 모델은 Ventas보다 훨씬 간단합니다. HCP의 경쟁 우위는 매우 우수한 포트폴리오 ( '최고 수준'이라고 부름)에서 비롯됩니다.

출처 : HCP 투자자 프리젠 테이션, NAREIT 투자자 포럼 , 슬라이드 5

HCP의 사업력은 배당 역사상 분명합니다. 배당금 이 31 년 연속 증가함에 따라 HCP는 유일하게 배당금 귀족 (25 + 연속 배당 증가 엘리트 주식)이되었습니다.

50 명의 배당금 귀족을 모두 볼 수 있습니다 .

HCP 투자자는 부동산 포트폴리오와 관련하여 회사가 결정한 몇 가지 주목할만한 변화를 알고 있어야합니다.

즉, 회사는 ManorCare 자산 (숙련 된 간호 및 재활 센터, 보조 생활 시설, 메모리 케어 커미션 및 외래 재활 클리닉 그룹)을 처분했습니다 .

주 : HCP는 ManorCare를 분할 할 때 배당금을 줄였습니다. 이는 기술적 분할로 인해 배당 축소로 계산되지 않고 (HCP가 배당금 귀족으로 남을 수 있음) HCP로부터 주주 수입을 감소시킵니다.

ManorCare 자산은 독립적 인 상장 REIT로 구성된 Quality Care Properties 라는 별도 법인으로 분할되었습니다 . 10 월 31 일에 분할이 완료 되었으며 투자자는 QCP 단위가 자신의 중개 계좌에 직접 입금되는 것을보아야했습니다.

매각 이유는 수익성 (또는 그 부족)이었습니다. ManorCare 자산은 Medicare에서 Managed Care 계획으로 변경되어 고정 비용을 거의 처리 할 수 없었습니다.

HCP가 더 작은 신뢰가 될 것이므로이 분할은 회사의 주당 FFO에 영향을 미칩니다. 이러한 변경 사항은 다음 다이어그램에서 설명합니다.

출처 : HCP 투자자 프리젠 테이션, NAREIT 투자자 포럼 , 슬라이드 5

배당금 귀족의 마음으로 현재 수입을 찾고있는 투자자는 HCP를 고려하십시오. 그들은 무료 DRIP를 제공하는 15 명의 배당금 귀족 중 하나입니다 .

10 년 동안 주당 HCP의 FFO는 2006 년 1.98 달러에서 2016 년 2.72 달러로 증가했습니다. 이는 3.2 %의 CAGR을 나타내며이 목록에서 가장 낮습니다.

한 가지 주목할만한 사실은 ManorCare 포트폴리오의 열악한 성과가 최근 HCP의 성과를 좌우하는 것입니다. 회사의 FFO는 실제로 2015 년에 3.16 달러를 기록했으며 (이는 2006-2015 년 5.3 %의 CAGR을 나타냄) 이러한 자산 매각은 이러한 신뢰에 대한 FFO 성장을 회복시켜야합니다.

FFO가 3-5 % 성장하고 신탁의 배당 수익률이 ~ 5.0 % 사이에 투자자는이 REIT에서 연 8 % ~ 10 %의 장기 총 수익률을 합리적으로 기대할 수 있습니다.

오메가 건강 관리 투자자 사업 개요

오메가는 미국과 영국에 900 개 이상의 지점이있는 의료 보험 REIT입니다.이 회사는 80 개 이상의 사업자에게 임대되는 다양한 부동산 포트폴리오를 보유하고 있습니다.

이 회사는 두 가지 주요 부문에서 운영됩니다.

- 고령자 주택

- 숙련 된 간호 시설 (SNFs for short)

출처 : Omega Investor Presentation , 슬라이드 6

이 회사의 자산은 미국 전역에서 매우 다양합니다. 가장 큰 자산 집중은 오하이오에 있으며 포트폴리오의 9.5 %를 보유하고 있습니다. 그들은 심지어 영국에서 작은 존재감을 가지고 있습니다.

출처 : 오메가 건강 관리 투자자 3 분기 수입 발표

그들의 비즈니스 모델은이 기사의 다른 REIT와 약간 다릅니다. Omega는 SNF에 중점을 둡니다. 이러한 시설은 상당한 수준의 의료 조치가 필요한 병원에서 퇴원 한 환자에게 저렴한 대안을 제공합니다.

앞으로 수십 년 동안 SNF에 대한 필요성은 현재의 역량을 훨씬 능가 할 것으로 예상됩니다. 이러한 수요로 인해 오메가는 더 많은 시설을 건설하게되며, 이는 REIT의 성장을위한 촉매 역할을 할 것입니다.

출처 : Omega Healthcare 투자 설명회, 슬라이드 4

환자를 SNF에 퇴원 시키면 의료비 부담이 줄어 듭니다. 정부와 납세자가 의료 비용을 현미경으로 점차 확대함에 따라 오메가의 사업은 당분간 계속 강하게 유지 될 것입니다.

Omegas는 투자자를위한 배당금이었습니다. 이달 초, 신뢰가 발표 자신의 18 일자신의 연속 증가 분기 배당을.

Omega는 Dividend Achiever입니다. 10 년 이상의 연속 배당이 증가한 회사입니다. 또한, 현재 트러스트는 7.5 배의 배당 달성 자 중에서 세 번째로 높은 수익률을 기록하고 있습니다. 이로 인해 회사는 높은 배당주를 산출하는 5 % + 선별 그룹 중 하나가 됩니다.

회사가 유리하게 순위를 매기는 데 도움이 된 요소 중 하나는 배당 성장에 대한 강한 기록입니다. YTD 9 개월 기준으로 Omega는 $ 2.44의 FFO를보고했으며 이는 실행 속도 인 $ 3.25에 해당합니다.

즉, 지난 10 년 동안 오메가는 주당 FFO 가 2006 년 1.24 달러에서 2016 년 3.25 달러로 10 %의 연평균 성장률을 기록했습니다. 이것은이 기사의 동료 그룹보다 훨씬 위에 있으며 절대적으로 우수합니다.

신탁이 FFO 증가율을 6-8 %로 완화하더라도 투자자는 7.4 %의 배당 수익률로 인해 13.4 % -15.4 %의 환상적인 장기 수익률을 경험할 수 있습니다.

평가 비교

REITs는 회계상의 관점에서 회사의 수입에 영향을 미치는 많은 비 현금 비용 (예 : 감가 상각 및 할부 상환)에 노출되어 있다는 점에서 독보적입니다. 결과적으로 REIT 평가에는 가격 대비 수익률과 같은 전통적인 가치 평가 기법이 효과적이지 않습니다.

가장 쉬운 대안 중 하나는 REIT의 현재 배당 수익률과 과거 배당 수익률을 비교하는 것입니다. 현재 배당 수익률이 평균보다 높다면 REIT는 저평가되어있다. 마찬가지로 배당 수익률이 평균보다 낮은 경우 REIT는 저평가됩니다.

이러한 규칙을 염두에두고이 4 가지 REIT 각각의 배당 수익률을 역사적 평균과 비교해 봅시다.

출처 : YCharts의 데이터 , 작성자가 만든 테이블

이 데이터를 알면 REITs의 현재 주가와 관련된 프리미엄 또는 할인을 계산하기 쉽습니다. 이는 5 년 평균 배당 수익률은 회사의 주가가 공정 가치에 근접 할 때 발생한다는 가정하에 있습니다.

출처 : YCharts의 데이터 , 작성자가 만든 테이블

이 테이블에서 HCP는 프리미엄으로 거래되고 있으며 Ventas는 공정 가치로 거래하고 있으며 HCN과 OHI는 할인 거래를하고 있습니다. 오하이오는 지금 가장 매력적입니다.

마지막 생각들

의료 REIT는 현재 매우 유리한 위치에 있습니다. 우리의 고령화 인구와 그에 따른 의료 비용은 향후 수년간 이들 기업을위한 새로운 사업을 창출 할 것입니다.

이 기사에서 논의 된 4 개 회사의 각각은 이러한 추세의 혜택을 볼 것이지만 특히 주목할만한 하나입니다.

Omega Healthcare Investors는 인상적인 총 수익 기록과 가장 매력적인 평가를 받았습니다. 건강 관리 산업의 유리한 거시 추세에 노출 되려는 투자자는이 REIT를 포트폴리오에 추가하는 것을 고려해야합니다.

'미국 배당 투자 > SureDividend Article' 카테고리의 다른 글

| 투자자가 실제로 배당금으로 부자가 될 수 있습니까? (0) | 2019.05.19 |

|---|---|

| 배당 일, 기록 일 및 지불 일에 대한 설명 (0) | 2019.05.18 |

| 6 배의 배당금 지급 보험 증권 (0) | 2019.05.16 |

| 코카콜라의 성장 잠재력 및 시장 점유율 (0) | 2019.05.15 |

| 배당금을위한 최고의 저평가 된 소매 주식 7 개 (0) | 2019.05.14 |